アメリカン・エキスプレス・ビジネス・プラチナ・カードを徹底分析!

PR

アメックスのビジネスプラチナが申込可能に!

年会費が143,000円(税込)と、法人クレジットカードでも最高ランクのアメックス・ビジネス・プラチナ。

以前はアメックス・ゴールドやグリーンのビジネスカードを持った上で実績を積み、アメックスからのインビテーション(招待)がないと持つことができませんでした。

そのビジネス・プラチナは、2019年からは直接申込みが可能に!

高いステータス性とこの上なく充実した付帯サービス(特に海外出張)をすぐにでも体験したいビジネスオーナーにとってはオススメです。

| アメリカン・エキスプレス・ビジネス・プラチナ・カード | |

|---|---|

| 券面 |  |

| 年会費 | 143,000円(税込) |

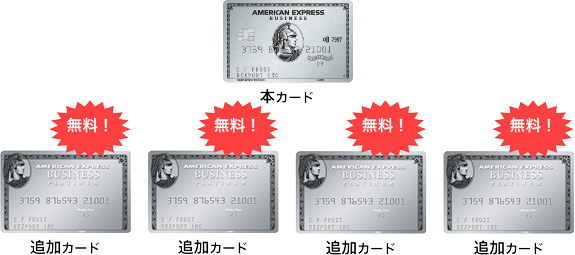

| 追加カード年会費 | 4枚まで無料 |

| ETC発行枚数 | 5枚まで可 |

| ETC年会費 | 年会費550円(税込)/枚 |

| 限度額 | 審査により個別に決定 |

| 国際ブランド |  |

ご入会後3ヶ月以内のカードご利用で最大50,000ポイント獲得可能

- ご入会後3ヶ月以内に50万円のカードご利用で20,000ボーナスポイントをプレゼント

- ご入会後3ヶ月以内に100万円のカードご利用で20,000ボーナスポイントをプレゼント

- 100万円のカードご利用で獲得できる通常ご利用ポイント10,000ポイント

>> アメリカン・エキスプレス・ビジネス・プラチナ・カードの申し込みはこちら

実は管理人、アメックス・ビジネス・カード(グリーン)をメインで使っています。

もともとはビジネス・ゴールドを愛用していたのですが、先に個人用のアメックス・プラチナを取得したのでビジネスカードはグリーンにダウングレードしました。

なので、今はアメックス・ビジネス・カード(グリーン)と個人用のアメックス・プラチナの2枚持ちです。

ビジネス・プラチナの付帯サービスはビジネス・ゴールドや他社プラチナカードとくらべても突出して充実しています。

だから、もしも管理人が今から法人設立してビジネスカードを持つなら、いきなりビジネス・プラチナに申し込んだかもしれません。

それぐらいのステータス性と付帯サービスなんです(笑)

金属製カードになってステータス性は抜群!

アメックスと言えば、何と言ってもステータス。

以前はビジネス・グリーンと同じ券面デザインでしたが、2018年からは重厚感がある金属製になりました。

それと合わせて個人用プラチナとよく似たデザインに変更されています。

以前からアメックス・ビジネス・プラチナは知名度・ステータス性が高いカードでした。

でも、持ったときにズッシリとした金属製になったことにより、クレジットカードにあまり興味がない取引先でも、「社長、そのカードは一体何なんですか!?」と反応してくれるようになりました。

正直、悪い気はしません(笑)

法人カードはブラックカードがない

アメックスと言えば有名なのが年会費38万5千円(税込)のセンチュリオンカード(俗に言うブラックカード)。

プラチナカードが申込可能となった現在でも、センチュリオンカードだけはアメックスからのインビテーションがないと持つことができません。

またインビテーションが受けられる条件は毎月の決済が数百万円以上とか、定員が決まっているとかいろいろな噂があるほど取得難易度が高いカード。

そんなセンチュリオンカードは日本では個人用のみで、ビジネスカードには用意されていません。

つまり、アメックス・ビジネス・プラチナは、アメックスのビジネスカードでは最高ランクのカードなんです。

最高ランクのステータスが申込みですぐにでも手に入るのは、大きな魅力ですね。

ApplePayにも対応

ステータスが高い金属製カード。

ただ、決済の利便性は気になるところです。

あらゆる決済をアメックス・ビジネス・プラチナ1枚にまとめて一元化したいのに、金属製であることが理由で決済できない場面があると一元化できませんからね。

結論から言うと、金属製カードでもほとんどの場面で決済できます。

一部のガソリンスタンドなどではカード読み取り装置が古く、カードを読み取ってくれないことがあります。

でも、このカードはApplePayに対応しているので、あらゆる経費の支払いをまとめることができます。

ApplePayは、iPhoneにカードを登録すればカード本体がなくても決済できるしくみ。

なので、カードが金属製で決済できなかったとしても、iPhoneをかざせば決済できるというわけです。

ただ、ApplePayで決済できるのはQUICPayに対応した店舗だけです。たとえ店舗がアメックスに対応していたとしても、QUICPayに対応していなければApplePayは使えません。

追加カード4枚まで年会費無料

アメックス・ビジネス・プラチナの年会費は14万3千円(税込)。

法人クレジットカードの経費は全額経費として処理できる上、このカードのステータスや付帯サービスを上手く活用できれば十分価値があります。

とは言え、正直高いと感じるのは事実…。

そんなアメックス・ビジネス・プラチナですが、追加カードを発行すれば実質的な年会費を引き下げることができます。

このカードは、追加カードは年会費無料という大きな特徴が。

経営者だけでなく従業員に持たせるために4枚の追加カードを発行すれば、カード1枚あたりの年会費は2万8,600円(税込)。

つまり、2万8,600円(税込)でビジネス・プラチナのステータスや豪華な付帯サービスが利用できるんです。

従業員に追加カードを持たせることにより立て替えでの経理処理を簡略化できるのはもちろん、社員旅行や出張で従業員全員がビジネス・プラチナの豪華な付帯サービスを活用できるのはかなり魅力的です。

(なお、ビジネス・プラチナの豪華な付帯サービスについては、後ほどくわしく説明します。)

ちなみに、追加カードはプラスチック製でビジネス・ゴールドやグリーンと同じデザインです。社員みんなで金属製のプラチナカードを持てるわけではないことに注意しましょう。

社長だけが金属製のカードなので威厳を保つことができますよ(笑)

プライベート・クルーズ

ビジネス・プラチナのステータスを感じさせるサービスの1つとして、プライベート・クルーズがあります。

このサービスは、クルー同行でクルーザーをオーナーのように、優待料金で利用できるという豪華なサービス。

乗船人数分のミネラルウォーターや記念日には花束をサービスしてくれるので、接待や社員旅行で強烈なインパクトがありますね。

クルーが同行してくれるので船舶免許がなくても利用できますし、もし小型船舶2級免許を持っていれば2回目以降の利用だと自分でクルーザーを操縦できます。

対象マリーナは以下のように関東・中部・関西・九州、さらには沖縄と広範囲です。

- 夢の島マリーナ(東京)

- 横浜ベイサイドマリーナ(神奈川)

- 西宮マリーナ(兵庫)

- ラ グーナ蒲郡(愛知)

- マ リノア福岡(福岡)

- 北谷フィッシャリーナ(沖縄)

また、料金はクルーザーのサイズや利用時間で異なりますが、30・40フィートなら10万円以下と現実的なので、「ここぞ!」という場面で活用するのもいいですね。

先ほど説明したとおり、アメックス・ビジネス・プラチナは金属製カードになってよりステータス性が高くなりました。

そして単なるカードの見た目だけでなく、プライベート・クルーズのような超豪華な付帯サービスが用意されています。

また、ここからくわしく説明しますが、年会費無料の追加カードでもビジネス・プラチナの充実した付帯サービスが利用できるので、使い方によっては実はコスパが高いカードとも言えます。

プラチナカードと言えば「コンシェルジュ・サービス」

アメックス・ビジネス・プラチナの付帯サービスは、先ほど紹介したプライベート・クルーズのような超豪華なものだけではありません。日常のビジネスの中で活用できるサービスが満載です。

そのもっとも代表的なものが「コンシェルジュ・サービス」。

これは、24時間365日電話でいろいろなことに対応してくれる、言わば「私設秘書」のようなサービスです。

たとえばどんなことに対応してくれるのかというと、

- 出張での新幹線や航空券、ホテルの手配

- ゴルフ場の予約

- 接待で使うお店の予約

- 取引先への贈り物の手配

こういった重要だけど正直面倒なことを引き受けてくれます。

また、予約や手配はアバウトな依頼でもバッチリ対応してくれるのが嬉しいところ。

たとえば、

- ○日の○時からの東京での打ち合わせに間に合うように新幹線などを予約

- ○○付近で取引先といい感じのお店で会食をしたい

- ワインが好きな取引先に、いい感じのワインを送って欲しい

こういったお願いの仕方でも、条件に合った内容で提案してくれます。

秘書や事務員さんがおらず、こういった業務を自分でこなしている経営者や個人事業主の方にとってはメリットが大きいはず。

コンシェルジュ・サービスを利用するためだけにこのカードを持っても、年会費14万3千円(税込)以上の価値があるのではないでしょうか?

アメックス・ビジネス・プラチナの年会費14万3千円(税込)=毎月1万円ちょっとで秘書を使えるんですからね。

JAL国内線を優待運賃で利用できる

国内出張が多い経営者や個人事業主の方にとって嬉しいサービスが「アメリカン・エキスプレスJALオンライン」。

アメックスのビジネスカード会員なら無料登録でき、JAL国内線を割引運賃で利用できます。

出張の旅費を節約できる上に発見履歴や請求書の情報をレポート形式で一括管理できるので経理業務が軽減できるというメリットがあります。

これに加えて、JAL国内線の「サクララウンジ」が無料利用できるのも価値が高いところ。

サクララウンジを利用した経験がある方ならおわかりかと思いますが、サクララウンジは普通のカードラウンジでは見られない軽食やサラダ、アルコール、さらにはマッサージサービスなどが無料!

そのため、カードラウンジよりも快適に待ち時間を過ごすことができるわけです。

アメリカン・エキスプレスJALオンラインに無料登録するだけでサクララウンジの無料利用クーポン(1回分)がプレゼントされます。

そして、対象期間中にこのサービスを利用すればサクララウンジの無料クーポン数回分がプレゼントされるキャンペーンを随時行っているので、このサービスは利用価値が高いと言えます。

出張が快適・お得になるサービス満載

アメックス・ビジネス・プラチナの数多くの付帯サービスは、出張の機会が多い経営者・個人事業主にとってメリットが大きいものが中心です。

ここまで紹介したコンシェルジュ・サービスやJALオンラインに加え、出張が快適・お得になる旅行サービスが盛りだくさんです。

そのため、出張(特に海外)の機会が多いなら、年会費以上のメリットを享受できることは間違いありません。

管理人も、何だかんだでほぼ毎月新幹線を使って会議や打ち合わせのために東京に出張したり、接待で国内・海外に行ったりする機会がありますが、かゆいところに手が届くプラチナカードのサービスは本当に便利ですよ。

ホテルグループの上級会員資格が自動的に得られる

アメックス・ビジネス・プラチナのもっとも魅力的な旅行サービスが、有名ホテルグループの上級会員資格。

上級会員資格があれば、

- 空き部屋があれば無料アップグレード

- アーリーチェックイン

- レイトチェックアウト

- 朝食無料(ホテルグループによってはない)

こういったサービスが受けられます。

部屋が無料アップグレードされれば、当初予定していたよりも豪華な部屋に泊まれるので快適な出張になりますし、アーリーチェックインやレイトチェックアウトがあれば、ホテルの到着・出発時間に融通が効きますね。

通常、ホテルグループの上級会員になるには年間数十泊などのハードルが高い条件が設けられています。

そんな上級会員資格をアメックス・ビジネス・プラチナを手に入れたその日から得られるのは魅力!

さらに、このカードで上級会員資格が得られるホテルグループは、何と以下の4つ。

- マリオットグループ

- ヒルトン・ワールドワイド

- シャングリ・ラ ホテルズ&リゾーツ

- カールソン レジドール ホテルズ

特定のホテルグループ1つで上級会員資格が得られるクレジットカードならほかにもありますが、4つものホテルグループが対象のカードとなると希少です。

どのホテルグループも日本を含め世界中で展開しているので、出張では海外・国内を問わず上級会員資格が活用できるため、出張で利用するホテル選びの幅が広がります。

ファインホテルアンドリゾート

上記の上級会員資格に加えて強力な付帯サービスが、「ファインホテルアンドリゾート」。

このサービスは、アメックスが提携している世界900以上のホテルで上記の上級会員資格とほぼ同じ待遇が受けられる上、場合によっては割引料金で利用できます。

対象ホテルは、マリオットやヒルトンとくらべて高級なところがほとんどですが、取引先との商談や打ち合わせのために高級ホテルを利用するなら、アーリーチェックインやレイトチェックアウトの特典のおかげで打ち合わせの時間を柔軟に設定できます。

また、宿泊料金の割引を受けることができれば、純粋に経費が節約できますね。

海外ホテルで大切な打ち合わせなどがあるなら、ぜひともこのサービスの対象ホテルをチェックしたいところです。

世界中で利用できる空港ラウンジサービス

海外旅行サービスで人気の空港ラウンジサービスは、アメックスのビジネス・プラチナともなると当然のように付帯しています。

しかもこのカードで無料利用できるラウンジは、通常の空港ラウンジに加えて世界中のプライオリティパスのラウンジやアメックスのセンチュリオンラウンジ、スカイチームラウンジと多数です。

同伴者1名無料の空港ラウンジサービス

国内28空港40ヶ所、海外1空港海外1ヶ所のラウンジでこのカードを提示すればOK。しかもアメックスはカード会員だけでなく、同伴者1名も無料になるという特典があります。

そのため、空港ラウンジを無料利用できるカードを持っていない社員や取引先と一緒に空港ラウンジを利用できるというわけです。

細かい部分ですが、嬉しいサービスですね。

プライオリティパスも同伴者1名無料

海外出張が多い経営者や個人事業主に人気のサービスが「プライオリティパス」。

プライオリティパスというのは、世界1,200以上の対象ラウンジを無料利用できる会員制サービスで、このサービスを利用したいためだけにクレジットカードを持つ人もいるほどです。

プライオリティパスのラウンジは通常のカードラウンジにはない軽食やアルコール、シャワー、マッサージといったサービスも利用できるのが魅力。

世界中の主要な空港にはほぼ確実に対象ラウンジが設置されているので、海外出張の機会が多いならぜひとも活用したいサービスです。

プライオリティパスが付帯しているクレジットカードは多くありますが、アメックス・ビジネス・プラチナの大きな特徴として、同伴者1名もラウンジを利用できること。

ほとんどのクレジットカードに付帯しているプライオリティパスは、カード会員1名だけがラウンジを無料できるだけで、同伴者は有料なんです…。

いくら豪華なラウンジと言っても、利用料金を支払うとなると利用しづらくなります。

でも、このカードなら、通常の空港ラウンジサービスと同じようにプライオリティパスを持っていない取引先や従業員と一緒に豪華なラウンジで待ち時間を快適に過ごすことができるわけです。

センチュリオンラウンジも利用できる

アメックスは、カード会員向けに世界9か所の空港ラウンジを設けています。

それが「センチュリオンラウンジ」。

このラウンジが利用できるのは、アメックスのプラチナカードとセンチュリオンカードを持っている人だけ。

もちろんこのビジネス・プラチナを持っていても利用できます。

センチュリオンラウンジのメリットは、ここまで紹介した通常の空港ラウンジやプライオリティパスのラウンジと比べて、利用できる条件を満たせる人が圧倒的に少ないこと。

そのため、いつセンチュリオンラウンジを利用しても空いている可能性が高いということです。

センチュリオンラウンジはアメリカに8か所、香港に1か所と利用できる場面が少ないのがデメリットではありますが、アメリカや香港への出張が多いなら積極的に利用することをオススメします。

センチュリオンラウンジかせ設置されている空港は、具体的には以下のとおりです。

- ダラス・フォートワース国際空港[DFW]

- ジョージ・ブッシュ・インターコンチネンタル空港[IAH]

- マッカラン国際空港[LAS]

- ラガーディア空港[LGA]

- フィラデルフィア国際空港[PHL]

- マイアミ国際空港[MIA]

- シアトル・タコマ国際空港[SEA]

- サンフランシスコ国際空港[SFO]

- 香港国際空港[HKG]

香港なら日本からも近いですし、出張に行かれる経営者・個人事業主の方も多いのではないでしょうか?

さらにスカイチームラウンジも対象!

そしてさらに、アメックス・ビジネス・ラウンジは「スカイチームラウンジ」を無料利用できるという特典も。

スカイチームラウンジとは、航空連盟スカイチームのビジネスクラス・ファーストクラスに乗る人だけが利用できるVIPラウンジ。

そんなスカイチームラウンジを、アメックス・ビジネス・プラチナがあればエコノミークラスに搭乗するときにも利用できるわけです。

スカイチームはアメリカのデルタ航空をはじめ、格安航空券を手に入れやすい大韓航空や中国東方航空・中国南方航空、チャイナエアライン、ベトナム航空が所属しています。

そのため、アメリカやアジアへの出張でスカイチームを利用する機会が多い経営者・個人事業主なら、スカイチームラウンジを積極的に利用できます。

なお、スカイチームに所属している航空会社は、具体的には以下のとおりです。

- 大韓航

- 中国東方航空

- 中国南方航空

- チャイナエアライン

- 厦門航空

- ベトナム航空

- デルタ航空

- ガルーダ・インドネシア航空

- アエロメヒコ航空

- アルゼンチン航空

- エールフランス航空

- アリタリア航空

- エア・ヨーロッパ

- アエロフロート・ロシア航空

- タロム航空

- KLMオランダ航空

- チェコ航空

- サウディア ミドル・イースト航空

- ケニア航空

ここまで説明したとおり、アメックス・ビジネス・プラチナには通常の空港ラウンジに加え、プライオリティパスのラウンジやセンチュリオンラウンジ、スカイチームラウンジといった数多くの空港ラウンジが利用できるサービスが付帯しています。

ほかの法人クレジットカードとくらべても、空港ラウンジに関しては最強クラスのサービスです。

フリーステイギフト

アメックス・ビジネス・プラチナの会員を1年間継続すると、国内ホテルに1泊無料宿泊できる「フリーステイギフト」宿泊券がもらえます。

国内出張で活用すれば出張経費を抑えることができる、ちょっと嬉しい特典です。

連休や年末年始、金土などはフリーステイギフトの対象外なので無料宿泊はできませんが、平日の出張なら問題なく活用できます。

有名オンライン予約サイトで割引

出張の手配はいつもインターネット上の予約サイトだという経営者・個人事業主の方なら、アメックス・ビジネス・プラチナがあれば宿泊料金を節約することができます。

このカードは、以下のオンライン予約サイトで5〜10%程度の割引が受けられる特典があるんです。

- 一休.com

- Expedia

- 日本旅行

- アップルワールド

特に一休.comやExpediaは格安でホテルが予約できるので、利用している経営者・個人事業主の方も多いのではないでしょうか?

そういった方なら、このカードがあれば出張経費を抑えることができるというわけです。

先ほどホテルの上級会員資格やファインホテルアンドリゾートといったサービスを紹介しましたが、「1人での出張だからホテル代を抑えたい!」という場面でも、このカードのサービスを活用できるというわけです。

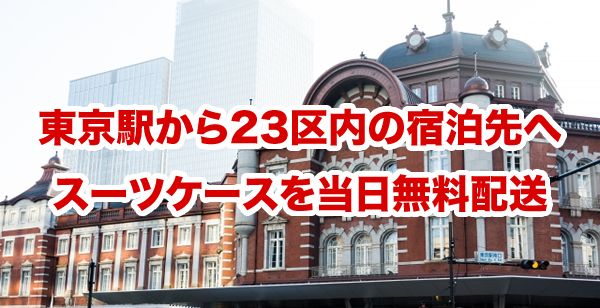

東京駅からの手荷物宅配サービス(当日無料配送)

東京への出張が多いなら便利なのが、「手荷物配送サービス」。

このサービスは、東京駅構内のカウンターから東京23区内の宿泊先へ、手荷物を当日無料配送してくれるというもの。

着替えを入れたスーツケースを持ったまま会議や打ち合わせに行くのは面倒ですし、1度宿泊先に立ち寄って手荷物を預ける時間がないことも多いですよね(汗)

そんなときにこのサービスを利用すれば、新幹線を降りてからはスーツケースを持ち運ぶことなく出張先に出向くことができてスムーズなわけです。

ただ、当日無料配送に対応してくれるのは、午前11時までの受け付けという条件があります。

11時をすぎると翌日以降の配送になってしまうので実用的ではありません。また、23区内であっても自宅や会社などホテル以外の場所への配送だと有料になってしまいます。

そのため、このサービスは午前11時までに東京駅に到着し、23区内に宿泊する予定の方だけが活用できるサービスだと言えます。

それでも、東京での会議や打ち合わせはお昼前から始まることが多いので、このサービスを利用できる機会は多いように感じます。

EXカードを追加で発行可能

国内出張となると利用する機会が多い新幹線。新幹線を利用する機会が多い経営者・個人事業主の方なら、すでに「エクスプレス予約」を活用していらっしゃるのではないでしょうか?

エクスプレス予約を初めて聞く方のために説明すると、新幹線をPCやスマホで予約すれば専用のICカード「EXカード」で乗車できるという便利なサービス。

つまり、みどりの窓口や券売機に並んで切符を購入する手間が省けるというわけです。

しかも、エクスプレス予約なら新幹線の料金が通常よりも割引されるというメリットもあります。

このようにエクスプレス予約は新幹線で出張する機会があるならぜひとも利用したいサービスです。

ただ、エクスプレス予約の専用ICカードであるEXカードは、発行できるクレジットカードが限られています。

そのため、とりあえず法人クレジットカードを作ってしまうとEXカードが発行できないことがほとんど。

でも、アメックス・ビジネス・プラチナなら追加カードとしてEXカードを発行できます。

エクスプレス予約の新幹線料金はカード利用代金と合わせて請求されるため、経費の一元化もできるというわけです。

事業サポート

アメックス・ビジネス・プラチナは、出張や会食で活用できるサービスが充実しています。

が、それだけではありません。

ビジネス活動そのものをサポートしてくれるサービスも、他の法人クレジットカードより充実しています。

ここではアメックス・ビジネス・プラチナの主な事業サポートを紹介します。

全国230以上のワークスペースを割引料金で利用できる

全国230以上のシェアオフィス・ワークスペースを定額で利用できる日経の「OFFICE PASS」。

このカードを持っていれば、このOFFICE PASSの「法人定額使い放題プラン」(1人につき月額15,258円(税込))で契約期間に応じた割引を受けることができます。

具体的な割引内容は、以下のとおり。

- 通常(1か月契約)…5%OFF

- 3か月契約…7%OFF

- 6か月契約…10%OFF

OFFICE PASSのワークスペースは全国に設置されているので、出張先での空き時間を活用したパソコン作業に便利。時間を無駄にせずビジネスに専念することができます。

また出張が少ない法人であっても、リモートワークの環境整備や会議・ミーティングで活用することも可能。事務所の場所や大きさにとらわれずにビジネスを拡大することができます。

経営コンサルタントの紹介やセミナーなどの優待

「会社の業務改善や売上向上のために経営相談を受けたい。

でも、どこに依頼すればいいのかわからない…(汗)」

中小企業の経営者や個人事業主の方なら、そういった悩みを持っている方も多いのでは?

このカードの「ビジネス・コンサルティング・サービス」なら、業種や会社規模に適した経営コンサルタントを招待してくれたり、有名な船井総研が主催・提供するセミナー参加料金やビジネスノウハウのDVD料金の優待を受けたりすることができます。

企業情報や過去の新聞記事を検索できる「ジー・サーチ」

ジー・サーチは、「日本最大級のビジネスデータベースサービス」。アメックス・ビジネス・プラチナがあれば、このサービスを年会費無料で利用できます。

ジー・サーチで調べることができるのは、帝国データバンクや東京商工リサーチなどに登録されている全国の企業情報と過去25年の新聞記事。

ほかにも雑誌や論文、特許情報についてです。

新しく取引をはじめる企業の情報は気になるところですし、自分の業界の過去の出来事や動向などは常にチェックしておきたいところです。

特に過去の出来事を調べる方法は意外と少ないので、価値が高いサービスではないでしょうか?

年会費無料で利用できるので、アメックス・ビジネス・プラチナを手に入れた機会にぜひ利用してみることをオススメします。

法人会員制クラブ「クラブオフ」のVIPメンバー

中小企業では、従業員に福利厚生を用意するのは難しいのが現状ではないかと思います。

そこでこのカードの付帯サービス「クラブオフ」が活用できます。

アメックス・ビジネス・プラチナの会員になると、法人会員向けのさまざまな割引サービスが受けられるクラブオフが無料で利用できます。

クラブオフで割引が受けられるサービスは国内外のホテルや旅館、貸し会議室、レンタカーと広範囲に及びます。

このサービスは追加カードも対象となるので、追加カードを持たせた従業員の福利厚生として活用できるわけです。

万が一のための「プロテクション」

アメックスと言えば、万が一のときの補償が充実していることでも有名です。

ビジネス・プラチナともなれば、ビジネスに特化した補償がよりグレードアップしています。

ショッピング・プロテクション

このカードで決済した品物の紛失・盗難といった損害を、購入日から90日間なら年間500万円まで補償されます。

国内・海外どちらのカード決済も対象となっています。

このショッピング・プロテクション、ほかの法人クレジットカードで言うところのショッピング保険なのですが、PCやスマホなども対象となる点で大きく優れています。

実は、他社カードのショッピング保険は、PCやスマホは対象外なんです。

ビジネスだと、特にPCをカード決済する機会は多いはず。

このカードで決済したPCの紛失・盗難は、ショッピング・プロテクションの補償対象となるわけです。

リターン・プロテクション

リターン・プロテクションは、カードで購入した品物を返品できる補償です。

もしも購入先の店舗が返品に応じてくれないとき、代わりにアメックスが返品・返金に応じてくれるというユニークなもの。

1商品につき最高3万円まで、年間15万円まで補償してくれます。

キャンセル・プロテクション

出張や接待のためのコンサートに行けなくなったとき、キャンセル費用をアメックスが補償してくれます。

ただ、アメックスが補償してくれるのは航空券やチケットのキャンセル費用が発生したときのみです。

また、キャンセルの理由もカード会員や家族の死亡や入院などに限られます。

手軽に活用できる補償ではありませんが、それでも万が一のことを考えると安心だと言えます。

ビジネス・ワランティ・プラス

家電製品をこのカードで購入してから3年間、自然故障や破損・盗難・水漏れによる故障を補償してくれるのが「ビジネス・ワランティ・プラス」です。

簡単に言うと、メーカー保証が1年から3年に伸びる上、破損や盗難の補償もプラスされるということですね。

iPhoneをはじめとするスマホやデジカメ、ビデオカメラといった壊してしまう確率が高い家電が対象外なのは残念ですが、PCは補償対象内なのは大きなメリットです。

ただし、この補償は追加カードだと対象外なので注意しましょう。

また、オーディオ機器や冷蔵庫・冷凍庫、掃除機などは、業務用のものは対象外になりますが、一般的な事務所の備品ならたいていのものは補償対象内です。

ビジネス・カー・ピッキング・プロテクション

法人や個人事業主名義の車内(トランク内も含む)に置いてあった品物が被害に遭ったときに補償されます。

年間30万円が限度なので、社内に置いてあったPCが盗難に遭っても補償されます。

なお、携帯電話や現金・有価証券、30万円以上の価値があるものは補償対象外です。

ここまで説明したとおり、アメックス・ビジネス・プラチナには多くの「プロテクション」が付帯しています。

これらは万が一のときのものなので日頃から利用することは少ないとは思います。

ただ、保険代金や加入の手続きなどといった手間がかからずに補償が受けられるのは魅力です。

接待でのゴルフへの備えもバッチリ

接待などでゴルフに行く機会が多い経営者・個人事業主の方も多いと思います。

このカードはプラチナカードらしく、ゴルフに関するサービスも充実しているのが特徴です。

ゴルフ保険はホールインワンやケガを補償

接待でゴルフの機会が多い方なら、有料のゴルフ保険に加入しているのではないでしょうか?

でも、アメックス・ビジネス・プラチナがあれば、こういったゴルフ保険に加入する必要はなくなります。

このカードのゴルフ保険はプレー中のケガによる入院・通院費用、ゴルフ用品の損害はもちろん、ホールインワンやアルバトロスによるパーティーや贈り物の費用も30万円まで補償されます。

この30万円という補償金額を受けようと思うと、有料のゴルフ保険でもランクが高いものに加入する必要があるわけです。

また、多くの場合ホールインワンやアルバトロスを出したときは20〜30万円の費用が(汗)

つまり、アメックス・ビジネス・プラチナのゴルフ保険があれば、ゴルフで必要な補償はすべてカバーできると言えます。

ちなみに、ゴルフ保険が付帯しているほかの法人クレジットカードの多くは、補償内容をよく見てみるとケガによる費用だけで、ホールインワン・アルバトロスの費用は対象外となっています。

プレミア・ゴルフ・アクセス

アメックス・ビジネス・プラチナのゴルフに関連する付帯サービスとして、「プレミア・ゴルフ・アクセス」があります。

このサービスは、アメックスが提携している会員制ゴルフクラブをメンバーの紹介なしに利用できるというものです。

まだまだたくさんの充実した付帯サービス

ここまで、アメックス・ビジネス・プラチナの主な付帯サービスを説明しました。

アメックス・ビジネス・プラチナはコンシェルジェ・サービスをはじめ旅行サービスや事業サポート、プロテクションと、数多くの付帯サービスがあります。

これらのサービスはビジネスで活用できる場面が多く、価値が高いものばかりですが、実はまだまだたくさんのサービスがあります。

そういったサービスを簡単に説明しますね。

スポーツクラブ・アクセス

国内の高級スポーツクラブを、入会金・年会費なしの都度会員として利用できます。

対象となるスポーツクラブは、主に以下のようなところ。

- コンラッド東京

- スイスホテル南海大阪

- グランド・ハイアット・福岡

どれも入会金が数十万円〜数百万円という高級スポーツクラブばかりです(汗)

こういったスポーツクラブを、1回数千円で利用できるのが「スポーツクラブ・アクセス」。

1回数千円でも高い!という声が聞こえてきそうですが、超高額な入会金が無料になることを考えると、コストパフォーマンスは高いサービスだと言えます。

ビジネスカード会員限定イベント

アメックスはビジネスカード会員だけを対象に限定イベントを定期的に開催しています。

限定イベントは毎回各界のトップや著名人を迎えるのが特徴。

経営者の方なら、各界で成功している人物と接する機会が得られるのは大きな魅力ではないでしょうか?

この限定イベントは、年3回程度のペースで開催されています。

マイル還元率1%の「メンバーシップ・リワード」

アメックス・ビジネス・プラチナは、付帯サービスを活用することに大きな価値があるカードです。

そのため、カード決済で得られるポイント目当てに持つことはあまりおすすめできません。

ただ、それでもカード利用で貯まるポイントの還元率はANAマイルに移行すると1%と、ほかの法人クレジットとくらべてもそう悪くはありません。

ANAと提携しているANA JCB法人カードのマイル還元率も、このカードと同じマイル還元率1%ですからね。

法人クレジットカードだと毎月の決済金額は数十万円、業種によっては数百万円と大きくなることを考えると、ザクザクとマイルが貯まります。

もっともオススメはANAマイルへの移行

アメックス・ビジネス・プラチナのポイントプログラムである「メンバーシップ・リワード」。

このポイントはカード利用100円につき1ポイントが貯まり、航空会社のマイルやホテルのポイント、電子マネー、商品など多くの移行・交換方法が用意されています。

中でももっともオススメなのは、ANAマイルへの移行。

このカードは提携17社のマイルへ移行できてポイントの使い勝手がよいですが、ANAマイルだとマイル還元率1%ともっとも1ポイントの価値が高くなります。

ANA以外の航空会社のマイルだと還元率0.8%、JALマイルは2020年10月から新たに移行できるようになったものの還元率0.4%と低いものの、以下のようなメリットが。

- JALと同じワンワールドのブリティッシュ・エアウェイズのマイルに移行すれば、直接JALマイルに移行するよりも高レートでJAL特典航空券が手に入る

- 行き先や出張の日程に合わせた航空会社を選んでマイル移行できる

アメックス・ビジネス・プラチナは海外・国内の出張のためのサービスが充実していることを考えると、マイル移行は相性がよいと言えます。

「メンバーシップ・リワード・プラス」には必ず登録を!

メンバーシップ・リワードのポイントをマイルへ移行するにあたって注意点があります。

それは、「メンバーシップ・リワード・プラス」に必ず登録すること。

メンバーシップ・リワード・プラスとは、ポイント交換レートが2倍になるオプションのようなもの。

このメンバーシップ・リワード・プラスに登録することにより、ANAマイル還元率が1%となります。

もしも登録せずにポイントをANAマイルに移行してしまうと、マイル還元率は0.5%に半減してしまいます。

そのため、カードを手に入れてすぐに登録しておくことをオススメします。

なお、メンバーシップ・リワード・プラスはアメックス・ビジネス・ゴールドやグリーンだと年間登録費として3,300円(税込)が必要ですが、ビジネス・プラチナなら無料となっています。

高額な決済も可能な「デポジット」

先ほど説明したとおり、意外にも(?)マイル還元率が高いアメックス・ビジネス・プラチナ。

このカードのポイントを効率的に貯めるため、また経費をできるだけこのカード1枚に集約して経理の一元化を図るためにぜひとも活用したいサービスを紹介します。

それは「デポジット」。

アメックスは事前に入金することにより、利用限度額に関係なくカード決済できます。

クレジットカードの後払いというメリットは活かせませんが、限度額の関係でカード決済できないことが多い法人税や事業税など高額な決済もできるという大きなメリットが。

デポジットができるクレジットカードはアメックス以外にはほぼ存在しないため、高額なカード決済の機会が多い経営者・個人事業主なら、このデポジットを活用したいためだけにアメックスを持つのも大きな理由になります。

デポジットの具体的な方法は、アメックスに電話して「デポジットしたい」旨を伝え、指定された口座に入金すればOK。振込手数料は自分で負担しなければなりませんが、ポイントが貯まることを考えれば差し引きで得になります。

アメックスに入金した翌日にはデポジットが反映され、入金した金額までなら確実にカード決済ができるというスピードも魅力です。

アメリカン・エキスプレス・ビジネス・プラチナ・カードまとめ

アメックス・ビジネス・プラチナは、コンシェルジェ・サービスや旅行サービス、貯めたポイントは高レートでANAマイルに移行できるという出張が多い経営者・個人事業主の方にもっとも適したカードです。

また、金属製カードで数多くの法人クレジットカードの中でもっともステータスが高いと言ってしまって過言ではありません。

そのため、このカードの付帯サービスやステータスをフル活用できるなら、年会費14万3千円(税込)は決して高額ではないと言えます。

また、法人クレジットの年会費はすべて経費として計上できます。

結果として法人税の節税につながることを考えると、アメックス・ビジネス・プラチナはかなりコスパが高い法人クレジットカードだと言えますね。

>> アメリカン・エキスプレス・ビジネス・プラチナ・カードの申し込みはこちら

最後に、カードのスペックをまとめます。

| アメリカン・エキスプレス・ビジネス・プラチナ・カード | |

|---|---|

| 券面 |  |

| 年会費 | 143,000円(税込) |

| 家族カード年会費 | 4枚まで無料 |

| ETC年会費 | 年会費550円(税込)/枚 ※最大5枚まで発行可 |

| 限度額 | 審査により個別に決定 |

| 国際ブランド |  |

| 海外旅行保険 | 最高1億円(自動付帯) |

| 国内旅行保険 | 最高5,000万円(利用付帯) |

| ショッピング保険 | 最高500万円 |

| ポイントプログラム | メンバーシップ・リワード:100円=1ポイント |

| 支払い方法 | 1回払い (リボ払い・分割払い・ボーナス1回払いは、入会後6ヵ月以降に申請で利用可) |

| 発行期間 | 2~3週間 |