P-one Business MasterCardを徹底分析!

PR

赤字決算でも申し込みOK、キャッシング枠は最大300万円

このP-one Business MasterCardは、一般的な法人クレジットカードというよりは、イザという時のためのキャッシング機能をメインに考えられたカードです。

審査はあるものの、希望すれば最大300万円までキャッシング枠を用意してくれます。支払い方法も1回払いだけでなく、分割払い、リボ払いにも対応。

そして赤字決算でも申し込みOKと堂々と謳っています。

年会費は初年度無料、翌年以降2,200円(税込)なのですが、1回でもカードを利用したら無料なので、実質的に年会費はずっと無料と考えても問題ありません。

経営がちょっとヤバくなった時のために保険として持っておくのはアリ!

| P-one Business MasterCard | |

|---|---|

| 券面 |  |

| 年会費 | 2,200円(税込)(初年度無料) (年間で1回でもカードを利用すれば翌年も無料) |

| 追加カード | 5枚まで発行可(年会費無料) |

| ETCカード | 年会費無料 ※発行手数料として1,000円が必要 代表者カード1枚に対してETCカードは1枚だけ発行可 |

| 利用可能枠 | ショッピング:上限300万円 キャッシング:上限300万円 |

| 支払日 | 毎月1日 |

| 支払方法 | ショッピング:1回払い・分割払い・リボ払い |

| キャッシング:一括払い・リボ払い | |

| 実質年率 | ショッピング分割払い手数料率:15.00% ショッピングリボ払い手数料率:12.00%~14.95% |

| キャッシング利率:12.00%~17.95% | |

| 申込み資格 | 個人事業主様・法人代表者様で20歳以上の方 (従業員カードは18歳以上の方) |

| 国際ブランド |  |

キャッシング優遇金利キャンペーン

代表者カードの新規発行日から60日間、キャッシングを利用すると優遇金利5.95%が適用。この期間に利用した分は支払いが終了するまで優遇金利で利息が計算されます。

>> P-one Business MasterCardの申し込みはこちら

このP-one Business MasterCardは当サイトで紹介している他の法人・個人事業主向けクレジットカードとはちょっと違いがあります。

もちろん他のカードと同じような使い方もできます。

- このカードをビジネスで使う専用カードにして、仕事とプライベートをキッチリ区別する

- 交際費や出張旅費の精算、消耗品の購入など今まで現金払いをしていたものをカード払いに変えてキャッシュレス化する。経理の事務処理が楽になる。

- 電気・水道・ガス、携帯電話、固定電話、プロバイダ、新聞など毎月かならず発生する支払いのをこのカードに集約させる

などです。

こうすれば仮払いや立替、精算という面倒な経理業務が一気に楽になりますし、カード払いにすればポイントも貯まります。支払いも1本化されるのでキャッシュフローの改善にもなります。

法人カードを導入することで得られる一番大きなメリットですね。

ただ、このカードはこれだけに注目するのはちょっと違います。

なぜなら、一番の目玉は「キャッシング枠が最大300万円」だからです。

キャッシング枠は最大300万円までOK

まず大前提として、一般的な法人クレジットカードにはキャッシング枠がついていないのが普通です。

このP-one Business MasterCardのようにキャッシング枠を売りにしているカードというのはありません。(当サイトで紹介しているオリコ エグゼクティブゴールドフォービズは、個人事業主の方だけはキャッシング機能をつけることができます。それ以外のカードにはキャッシング枠はありません。)

ですから、このカードはさっき書いたような一般的な法人カード導入のメリットを狙うよりも、イザという時にキャッシングでピンチを乗り切るための保険として持っておくという考え方のほうが自然です。

年会費は初年度無料で、翌年以降は2,200円(税込)となっていますが、前年中に1回でもカードを使っておけば翌年も無料になります。最低金額とかの指定もないので100円でも使っておけばOKです。実質年会費無料と言っていいでしょう。

公式サイトには堂々と「赤字決算でも申し込みOK」と書いてありますので、審査の通りやすさのハードルは結構低めになっているんじゃないでしょうか。

キャッシング利率12.00%~17.95%。

代表者カード発行から90日間は9.95%の利率が適用されるキャンペーンをやっています。

正直なところ、利率を考えると、3期以上経営をしている企業や個人事業主であれば、銀行や国民生活金融公庫から融資を受けることを考えたほうが良いとも思います。

3期分の決算書がないと銀行からお金を借りるのは難しいかもしれませんし、そもそも赤字決算だと足元をみられることもありますよね。

また銀行からお金を借りるのにネックとなるのは審査が通るかどうかと、融資までに掛かる時間です。実行されるまでに2ヶ月くらい待たされるのは普通です。

「チャンスが来たけど、金がない」

「一瞬だけキャッシュがショートしそうだ、、」

「2ヶ月分の運転資金が必要だ」

こういうちょっとしたピンチの時に、すぐお金を借りられる体制を作っておくのは悪くないことだと思います。

このカードはまさにそういう時のための保険として持っておくのが良いでしょう。

個人事業主の方であれば、年収の1/3を超える金額でも借りることができる場合があります。

総量規制により年収の3分の1以上は借りられないのだが・・・

貸金業法(法律)により貸金業者からの借入は原則として年収の3分の1までしかできないと定められています。これを「総量規制」と呼びます。

この法律の目的は多重債務や自己破産を少なくすることなのですが、例外がいくつか認められており、「個人事業者への貸付け」もその1つです。

個人事業主の場合、事業を行うための資金を借入れすることが考えられますが、これも制限してしまうとキャッシュが回らなくなるという可能性を配慮して、例外として年収の3分の1を超えた借入もOKと認められています。

支払い方法は1回払い、分割払い、リボ払い

これも特徴的です。

ほとんどの法人カードでは、支払い方法は1回払いオンリーというのが普通ですが、このカードは柔軟な設計になっています。

1回払いの他に、分割払いとリボ払いに対応しています。

少し高額だけど導入したい、欲しいものがある時には助かりますよね。

ツラい時期を乗り切るためにはうれしい機能です。

管理人も創業間もないころ、出先で使うノートPCが必要だったのですが、当時はお金に余裕がなく、個人用のクレジットカードを使って5回払いで買った経験があります。正直とても助かりました。

従業員用カードは5枚まで発行できる。※キャッシング機能はなし。

経費の精算用に使うのであれば、従業員にもカードを持たせたほうが効率的です。全員がカードで精算してもらうようにすれば仮払い・精算みたいな経理業務がなくなりますからね。

そのための「従業員カード」が5枚まで発行可能です。

従業員カードは年会費無料です。

そして、当然ですが従業員カードにはキャッシング機能はついていません。

支払い方法は1回払いのみになっています。

社長の目が届かないところでキャッシングされたり、高価なものを勝手に買って分割払いにされたら怖いですもんね。

また、従業員カードの利用分は代表者カードの利用分としてまとめて請求されます。(利用明細は別々になるので、誰がいつどこで何を買ったかはハッキリわかります。)

ETCカードは1枚だけ発行可能

社用車がある場合はETCカードがあったほうが便利です。

P-one Business MasterCardは代表者カード1枚に対して、ETCカードは1枚だけ発行できます。

1枚だけだと少ないように感じますが、、こういう仕様です。

また残念なことに、ETCカードを発行するときに発行手数料が1,000円必要になります。さらに、ETCカードにも利用期限があって、これを更新する時にはまた1,000円が必要になります(更新手数料)。ETCの利用期限は代表者カードの期限と同じになっています。

ポイントプログラムは「ポケット・ポイント」

このカードにもポイントプログラムがあります。

名称を「ポケット・ポイント」といいます。

ポケットカードブランドで使われている共通のプログラムですが、カードによってポイントの貯まり方に違いがあります。

このカードの場合、1,000円のカード利用に対して2ポイントが貯まる仕様です。

貯めたポイントは様々な商品に交換できたり、キャッシュバックできたりします。

例えば、Tポイント、Gポイント、ドコモポイント、auポイントに交換できたり、銀行口座にキャッシュバックも可能です。その他、ギフト券等への交換もできます。

この中で一番わかりやすいキャッシュバックを例にあげます。

300ポイント以上100ポイント単位で、1ポイント=3円としてキャッシュバックされます。

1,000円で2ポイント貯まるので、300ポイント貯めるには15万円のカード利用になります。15万円の利用で300ポイント=900円をキャッシュバックという事になります。

このカードを事業用のメインカードとした場合、毎月の固定費(電気・ガス・水道、電話、携帯、プロバイダ等)をこのカードで決済するようにして、交際費や出張の経費などもこれで決済する。そうすると少なくとも月に5万円くらいは利用することになると思います。多ければ10万を超える場合もよくあると思います。

月に5万円だとしてして12ヶ月だと60万円。

このときのポイントは1200ポイント。1ポイント=3円なのでキャッシュバック金額は3,600円です。

月に10万円なら12ヶ月で120万円のカード利用です。

この場合、貯まるポイントは2400ポイント。同じ計算でキャッシュバックされる金額は7,200円となります。

なかなかいい金額ですよね。

今までどうせ現金払いや銀行引落しにしていたものをカード払いにするだけでこれだけ戻ってくるなら儲けものです。

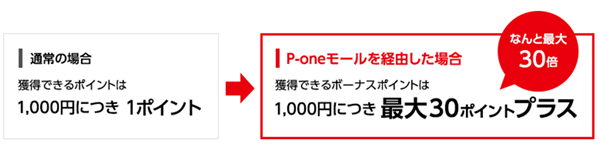

ポイントアップモール「P−oneモール」を使えば最大30倍のポイントが付く

ポイントプログラムがあるカードではどこでもやっているのですが、ポイントが何倍にもなるポイントアップモールというものがあります。

P-one Business MasterCardの場合は、「P-oneモール」という名称です。

ネットで買物をする前に、このP-oneモールを経由するだけで最大30倍のポイントが付くというものです。ネットで何か購入するときはこれを使わない手はありません。

P-oneモールに参加しているショップは500を超えますが、大手ショッピングモールの楽天市場、Yahoo!ショッピング、Amazonがキッチリそろっています。

この3つがあればほぼ買えないものは無いはずなので、ネットで何か買うときはぜひ使ってください。

上図のように、Yahoo!ショッピングは通常のポイントにプラス4ポイント、楽天も2ポイントです。Amazonは残念ながらボーナスポイントが付きませんね。

このP-oneモールを利用することで、通常は1,000円=2ポイントのところボーナスポイントで一気に貯まりやすくなるということです。

ネットで買うことが多い企業・個人事業主の方はかなりお得になります。

カード付帯保険は「紛失・盗難保障」と「購入商品安心保険」の2つ

このカードに付帯する保険は2つあって、それが「紛失・盗難保障」と「購入商品安心保険」です。

紛失・盗難保障

もしこのカードを紛失したり盗難にあってしまい、悪い人に不正利用されたとします。そんな時は紛失・盗難届けを提出すれば損害額が保証されます。

インターネットでの不正利用による損害も保証されています。

これがあるので安心して利用することができますね。

購入商品安心保険

このカードで購入した商品が壊れたり、盗難にあった場合、損害額が補償されます。購入日から90日以内。上限が決まっていて、年間300万円までです。1事故あたり免責金額(自己負担額)が3,000円かかります。

この購入商品安心保険もとても助かります。

ビジネスで必要な高価なものを買ったのに、すぐに壊れてしまったり盗まれたり・・・。なんの補償もなければ泣き寝入りですが、この保険がついていると安心です。

旅行傷害保険や空港ラウンジの利用はついていない

カード券面が金色をしているので、いわゆるゴールドカードに見えますよね。

ですが、このカードには一般的なゴールドカードに付帯する海外・国内旅行傷害保険や空港ラウンジが利用できるという特典はついていません。

その他のサービスもいろいろ

| ポケットカードトラベルセンター | 旅行の手配で割引になるサービス。 パッケージツアーをこのカードで決済すると最大8%OFFになる。同行者も同率の割引が適用される。 |

|---|---|

| 海外サポートサービス | 海外出張・旅行で何かあったときや相談したいとき、世界中どこからでも電話一本で日本語で相談にのってくれるサービス。 |

| キャッシュパスポート | 海外専用のプリペイドカード。1枚のカードに日本円、米ドル、ユーロ、ポンド、オーストラリアドル、ニュージーランドドル、カナダドルの7通貨を入金することができるもので、海外に行った時には現地ATMから引出しが可能。 |

まとめ

上記のとおり、いろいろ見てきました。

ポイントの貯まり具合、キャッシュバック、ポイントモールの存在、支払いの柔軟性などメインカードとして使うのも悪くないと思います。

ただ、ETCカードの発行手数料が掛かる等、社用車がある中小企業・個人事業主だとちょっとなぁ・・という点もあります。

また、経営者であれば正直なところゴールドカードに魅力を感じませんでしょうか?

管理人は素直にそう思います。

旅行傷害保険や空港ラウンジが使えるのはとてもうれしいですし。

ただ実質年会費無料で、キャッシング枠があって、赤字決算でも申し込みOKというのはイザという時の保険と考えるとメリットがあると思います。

ということで、このカードは保険のために持っておくのは大アリですが、メインで使うカードは当サイトで紹介している別のものを選んだほうが良いのではないかなと思います。

>> P-one Business MasterCardの申し込みはこちら

最後に、カードのスペックをまとめます。

| P-one Business MasterCard | |

|---|---|

| 券面 |  |

| 年会費 | 2,200円(税込)(初年度無料) (年間で1回でもカードを利用すれば翌年も無料) |

| 追加カード | 5枚まで発行可(年会費無料) |

| ETCカード | 年会費無料 ※発行手数料として1,000円が必要 代表者カード1枚に対してETCカードは1枚だけ発行可 |

| 利用可能枠 | ショッピング:上限300万円 キャッシング:上限300万円 |

| 支払日 | 毎月1日 |

| 支払方法 | ショッピング:1回払い・分割払い・リボ払い |

| キャッシング:一括払い・リボ払い | |

| 実質年率 | ショッピング分割払い手数料率:15.00% ショッピングリボ払い手数料率:12.00%~14.95% |

| キャッシング利率:12.00%~17.95% | |

| 申込み資格 | 個人事業主様・法人代表者様で20歳以上の方 (従業員カードは18歳以上の方) |

| 国際ブランド |  |