NTTファイナンスBizカードを徹底分析!

PR

年会費完全無料でポイント還元率1%!

設立・起業間もない経営者・個人事業主の経費節減にオススメ!

NTTファイナンスBizカードは、カード決済金額の1%がギフト券やキャッシュバックで還元される法人カード。

多くの法人カードはポイントをキャッシュバックに使うと還元率が通常よりも下がってしまうのが一般的です。

それにも関わらず、このカードはキャッシュバックでもギフト券への交換と同じ、しかも利用金額の1%という高還元率でキャッシュバックが受けられるのが大きな特徴になります。

しかもレギュラーカードなら年会費完全無料なので、設立・起業間もなく少しでも無駄な経費を抑えたいという経営者・個人事業主にオススメです。

| レギュラーカード | ゴールドカード | |

|---|---|---|

| 券面 |  |

|

| 年会費 | 無料 | 11,000円(税込) |

| 追加カード年会費 | 無料 | 2,200円(税込)/枚 |

| ETC発行枚数 | 複数枚発行OK | |

| ETC年会費 | 550円(税込)/枚 | 無料 |

| 限度額 | 審査により個別に決定 | |

| 国際ブランド |  |

|

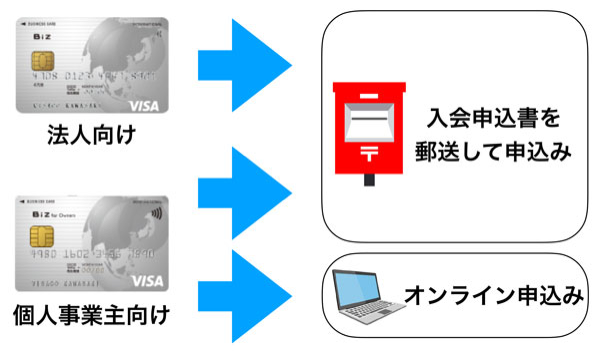

法人用と個人事業主用とでサービス内容が少し違う

NTTファイナンスBizカードは、以下のとおり法人用と個人事業主用の2つに分かれています。

- 法人用…NTTファイナンスBizカード(「for Owners」が付かない)

- 個人事業主用…NTTファイナンスBizカード for Owners

この2種類のカードのもっとも大きな違いは、利用代金の引き落としに設定できる口座が法人名義なのか個人名義(屋号名も可)なのか。

それだけでなく、連帯保証人の有無やカード利用代金の支払い回数、カードの申し込み方法といった部分が少しだけ違います。

具体的な違いは以下の5つ。

| 法人向け | 個人事業主向け | |

|---|---|---|

| カードの名前 | NTTファイナンスBizカード (「for Owners」が付かない) | NTTファイナンスBizカード for Owners |

| 券面 |  |

|

| 引き落とし口座 | 法人名義 | 個人・屋号名義 |

| 連帯保証人 | 必要(法人代表者が個人的に) | 不要 |

| 支払い回数 | 1回払いのみ | 1回・2回・リボ・分割・ボーナス一括 |

| 申し込み方法 | 郵送のみ | 郵送・オンライン |

このカードは、法人での申し込みだと連帯保証人(といっても法人代表者が個人的に保証人になります)が必要な珍しいカード。

そのせいか、法人向けは入会申込書を取り寄せ、郵送による申し込みのみの受付です。

なお、個人事業主はこのページからオンラインで申し込み可能です。

また、カード利用代金の支払い回数も法人だと1回払い。多くの法人カードと同じです。

一方、個人事業主だと1回払いだけでなくリボ払いや分割払い、ボーナス払いといった支払い回数が利用できるという特徴が。

このことからも、このカードは設立・起業間もない小規模な法人・個人事業主向けだと言えますね。

1人会社のような小規模法人なら法人代表者が連帯保証人になってもあまり大きな問題はありませんし、起業してすぐの個人事業主にとっては、リボ払いや分割払いで資金繰りができるのは助かります。

ゴールドよりもレギュラーがオススメ!

このカードは、先ほど説明した法人向け(「for Owners」がつかない)と個人事業主向け「for Owners」のそれぞれに、レギュラーカードとゴールドカードの2種類があります。

つまり、NTTファイナンスカードは全部で以下の4種類。

- NTTファイナンスBizカード・レギュラー

- NTTファイナンスBizカード・ゴールド

- NTTファイナンスBizカード for Owners・レギュラー

- NTTファイナンスBizカード for Owners・ゴールド

レギュラーカードとゴールドカードのもっとも大きな違いは、年会費と海外旅行サービス。

レギュラーカードは年会費完全無料である代わりに、海外旅行サービスが大きく省かれています。

一方ゴールドカードは年会費1万1千円(税込)が必ずかかる代わりに、海外旅行サービスが充実。具体的には、最高1億円の海外旅行保険と空港ラウンジサービスが付帯します。

じゃあ、レギュラーとゴールドのどちらがいいのかというと、管理人としては年会費無料のレギュラーがオススメ!

このカードの最大のメリットは、高い還元率で大きく経費節減ができること。

年会費が完全無料のレギュラーカードだと、この特徴を最大限活かすことができます。

ゴールドカードは年会費1万1千円(税込)の価値が見当たらない…

一方ゴールドカードの海外旅行サービスは、正直言って年会費1万1千円(税込)に見合わないように感じます。(このカードの海外旅行サービスについては、後ほどくわしく説明します)

そもそも設立・起業当初から海外出張の機会が多い経営者・個人事業主はそれほど多くないと思います。

もしも海外出張が多い経営者・個人事業主であったとしても、レギュラーカードと海外旅行サービスが充実したほかの法人カードを2枚持ちすることをオススメします。

海外出張が多いならアメリカン・エキスプレス・ビジネス・ゴールド・カード!

「このカードの還元率に魅力は感じるけど、海外出張も多い」

という経営者・個人事業主の方には、NTTファイナンシャルBizカード・ゴールドはおすすめしません。

もしも法人カードに海外出張のサービスも求めるなら、このカードのレギュラーカード+アメリカン・エキスプレス・ビジネス・ゴールド・カード(通称:アメックス・ビジネス・ゴールド)を2枚持ちすることをオススメします。

アメックス・ビジネス・ゴールドは年会費36,300円(税込)と、法人ゴールドカードの中でも高額。でも、出張が多いなら年会費以上のメリットがあるオススメカードなんです。

アメックス・ビジネス・ゴールドは、海外はもちろん国内出張でも活躍してくれるサービスが充実。

そのサービス内容は、NTTファイナンシャルBizカード・ゴールドをはるかに上回ります。

たとえば、、、

- NTTファイナンシャルBizカード・ゴールドよりも手厚い海外旅行保険と空港ラウンジサービス

- 海外・国内出張で使える手荷物無料配送サービス

- JAL国内線の航空券を優待運賃で購入できる

まだまだたくさんありますが、主にこういった付帯サービスが魅力的です。

そして、「アメックス=ステータス」というイメージを持つ経営者は多く、アメックス・ビジネス・ゴールドを接待旅行や会食のときにさりげなく見せれば、同業者や取引先の「信用」を得ることもできます。(管理人の経験上)

法人設立・起業間もない時期に、年間36,300円(税込)の経費(年会費)で快適な出張サービスと信用が得られるなら、安いものだと思いません?

ただ、設立・起業間もないと法人クレジットカードの審査に不安がある方は多いと思います。でも、その点は心配不要です。

アメックス・ビジネス・ゴールドは意外にも取得しやすいカード。設立・起業1年目でも審査に通過できる確率が高いのも大きな特徴。

そして、出張や信用を得たいときだけはアメックス・ビジネス・ゴールドを、普段の経費はNTTファイナンシャルBizカード・レギュラーを、それぞれ使い分けるのがオススメです。

これで経費節減と海外旅行サービスの両方を、NTTファイナンシャルBizカード・ゴールド1枚よりも高いレベルでクリアすることができますよ!

なお、アメックス・ビジネス・ゴールドについては「アメリカン・エキスプレス・ビジネス・ゴールド・カードを徹底分析」でくわしく説明しています。

その他の細かい違い

あとは細かい点ですが、ETCカードの年会費はゴールドカードが無料なのに対し、レギュラーカードは550円(税込)が毎年かかります。

ETCカードを持ちたいと考えている経営者・個人事業主にとってはややショックですが、このカードはポイント還元率が1%と高いことを考えると、毎年550円(税込)の年会費を支払っても十分にペイできます。

また、紙の利用明細の郵送を申し込むと、レギュラーカードは1通につき110円(税込)が必要なのも注意点です。

特に法人だと紙の利用明細を保管したいところですが、設立・起業して間もなく経費の支出が少ない段階なら、インターネット上の会員サイトから印刷して保管するという方法でも対応可能ですね。

このようにレギュラーカードは細かい点で費用がかかる場合がありますが、それを踏まえて考えても年会費無料・高還元率はほかの法人カードにはない大きな魅力のカードです。

一方ゴールドカードは1万1千円(税込)という高額な年会費がネック…。せっかくの高還元なポイントのメリットが薄れてしまっておすすめできないカードだと言わざるを得ません。

レギュラーとゴールドの違い一覧

ここまで説明したレギュラーカードとゴールドカードの違いを、以下の表にくわしくまとめました。

| レギュラー | ゴールド | ||

|---|---|---|---|

| 券面 |  |

|

|

| 国際ブランド |  | ||

| 年会費(税込) | 本カード | 無料 | 11,000円 |

| 追加カード | 無料 | 2,200円/枚 | |

| ETCカード | 550円 | 無料 | |

| 海外旅行保険 | 適用条件 | 自動付帯 | |

| 死亡・後遺障害 | 最高2,000万円 | 最高1億円 | |

| 疾病・傷害 | 最高50万円 | 最高300万円 | |

| 携行品損害 | なし | 最高50万円 | |

| 賠償責任 | 最高2,000万円 | 最高5,000万円 | |

| 救援者 | 最高200万円 | 最高400万円 | |

| 国内旅行保険 | 死亡・後遺障害 | 最高2,000万円 | 最高5,000万円 |

| 入院 | なし | 5000/日 | |

| 通院 | なし | 2000/日 | |

| ショッピング保険 | 年間100万円 | 年間300万円 | |

| 法人サービス | 電話サポート | 法人デスク | |

| WEB明細 | ○ | ||

| 紙の利用明細 | 1通110円(税込) | 無料 | |

| メール通知利用サービス | ○ | ||

| 福利厚生 | ベネフィット・ワン | ||

| Visaビジネスオファー | ○ | ||

高還元!還元率1%のしくみを解説

このカードの法人向けと個人事業主向け、レギュラーカードとゴールドカードの違いをご理解いただいたところで、いよいよこのカード最大の特徴であるポイントのしくみについて、くわしく説明していきますよ!

このカードは100円のカード決済につき1円相当のポイントが貯まるのが大きな特徴。つまり還元率は1%ですね。

しかも、たいていの法人カードだとポイントをキャッシュバックに使うと還元率が通常よりも下がってしまうもの。

ところがこのカードは、キャッシュバックでもギフト券などへの交換と同じ還元率1%!

キャッシュバックはカード利用代金の請求金額から割引してくれるので、ポイントを共通ポイントやギフト券と交換するよりも手軽にポイント還元を受けることができます。

さらに、楽天市場やYahoo!ショッピングは「倍増TOWN」を経由すれば還元率が2%以上にアップ、またガソリンスタンドの出光ではポイントとは別にキャッシュバックも。

楽天市場でPC用品や備品を購入する経営者・個人事業主は多いはず。また、出張や営業で使う自動車を出光で給油するなら、実質的には還元率を1%以上に引き上げることも簡単ですね。

どこで決済しても還元率1%

まずは、NTTファイナンシャルBizカードのポイントシステムについて、もう少しくわしく説明します。

このカードは、1,000円のカード決済につき10ポイント付与。ポイントは1ポイント=1円としてギフト券との交換やキャッシュバックに利用可能です。

1,000円のカード決済につき10円相当のポイントが付与されるので、還元率は1%。

1,000円ごとのポイント付与は、このカードで決済さえすればもれなく付与されます。

法人クレジットカードのポイント還元率は0.5%が平均。

そのことを思うと、プライベートよりも支出が多くなりがちな事業経費の1%がポイント還元されるのは、大きな経費節減につながるわけです。

法人設立・起業間もない時期に法人カードのポイントで大幅に経費が節減できるのは嬉しいですね。

倍増TOWNでさらに還元率UP!

ただでさえポイント還元率1%と経費節減効果が高いこのカード。

インターネットで備品や消耗品を購入するときは、還元率が2倍以上にアップします。

このカードの会員専用サイト「倍増TOWN」を経由して対象サイトで買い物をすれば、通常よりも多くのポイントが貯まるしくみ。

多くの経営者・個人事業主にとってメリットがあるのは、楽天市場とYahoo!ショッピングあたりではないでしょうか?

楽天市場とYahoo!ショッピングは品揃えも豊富なので、事業用の備品・消耗品を購入する機会が多いはず。

そういったときに「倍増TOWN」を経由すれば、通常のカード決済よりも大きな経費節減効果がありますよ。

なお、倍増TOWNに参加しているショッピングサイトは以下のとおり。

| ネットショップ名 | ポイント倍率 |

|---|---|

| 楽天市場 | 2倍 |

| Yahoo!ショッピング | 2倍 |

| LOHACO | 3倍 |

| 印鑑の匠ドットコム | 11倍 |

| 印鑑・はんこ専門店ハンコヤドットコム | 13倍 |

| 家具・インテリアのショッピングサイトLOWYA | 6倍 |

| 家具350 | 8倍 |

| カメラのキタムラ ネットショップ | 3倍 |

| Joshin Webショップ | 3倍 |

| パソコン工房 | 7倍 |

| Panasonic STORE | 3倍 |

| ビックカメラ.com | 3倍 |

| 富士通WEB MART | 5倍 |

| Microsoft Store | 9倍 |

| ヤマダ電機WEB.COM | 2倍 |

| レノボ・ショッピング | 11倍 |

倍増TONWの参加サイトはまだまだたくさんありますが、事業の支出と関係がありそうなものだけをピックアップしました。

PC関連のショップだと、楽天市場やYahoo!ショッピングよりも多くのポイントが貯まります。

たとえば、PCメーカーのレノボなら11倍、Microsoftなら9倍といった具合。

そのため、もしもこういったサイトで事業用のPCやソフトを購入する機会があるなら、楽天市場やYahoo!ショッピングよりもオススメです。

まとめると、もしもインターネットショッピングで事業用の物品を買うときは、まずは倍増TONWに参加していないか?チェックするようにしましょう。

出光キャッシュバックシステムでガソリン代を節減

そしてこのカードのもう1つの経費節減効果。それは出光でのキャッシュバックシステムです。

全国にあるガソリンスタンド・出光での給油で強力な割引を受けることができます。

どれだけ強力かというと、1か月の給油金額に応じて2円~40円/L。

- 1,000円 2円/L

- 2万円 4円/L

- 5万円 10円/L

- 10万円 20円/L

- 20万円 40円/L

※出光スーパーゼアス、出光ゼアスの場合

1か月間の給油金額に応じて、翌月の出光での給油のときにガソリン代が直接割り引かれます。

業種などにもよりますが、地方にお住まいで接待や営業で車を使う機会が多い経営者・個人事業主なら毎月2万円、場合によっては5万円給油することもあるのでは?

もしも毎月の給油金額が2万円以上なら4円/L、5万円以上なら何と10円/Lと、大きな割引が受けられます。

このカードは高い還元率が魅力ですが、出光での給油のためだけにこのカードを持っても、大きな経費節減ができますね。

ポイントはギフト券交換・キャッシュバック

どれでも還元率1%

ここまで説明したとおり、このカードは基本的に1,000円のカード決済につき10ポイントが、倍増TOWNを経由すれば2倍以上のポイントが貯まります。

このカードの嬉しいところは、キャッシュバックも含めてほとんどの交換先で還元率が同じこと。

ポイントの価値を気にせず自分の好きなものと交換できるのが魅力です。

特に、冒頭でも説明しましたがポイントをギフト券との交換とキャッシュバック、どちらに使っても還元率が変わらないのはこのカードの大きなメリットと言えます。

法人カードだけでなく、多くのクレジットカードはキャッシュバックだと還元率が下がってしまうもの。

そのため、このカードは貯めたポイントを請求金額から差し引いてくれるキャッシュバックで活用したい!という経営者・個人事業主に適しています。

主なポイント交換先と還元率は、以下のとおり。

| ポイント交換先 | 交換レート |

|---|---|

| Amazonギフト券 | 10,000ポイント→10,000円分 |

| nanacoポイント | 10,000ポイント→10,000円分 |

| 楽天Edy | 10,000ポイント→10,000円分 |

| dポイント | 10,000ポイント→10,000ポイント |

| Tポイント | 10,000ポイント→10,000ポイント |

| Pontaポイント | 10,000ポイント→10,000ポイント |

| スターバックスカードへのチャージ | 10,000ポイント→10,000円分 |

| QUOカード | 20,000ポイント→20,000円分 |

| VJAギフトカード | 20,000ポイント→20,000円分 |

| キャッシュバック | 10,000ポイント→10,000円 |

| ANAマイル | 10,000ポイント→4,000マイル |

ここで注意したいのは、ANAマイルだけは還元率が低い点。

このカードのANAマイル還元率は0.4%とけっこう平凡なので、経費のカード決済でANAマイルを貯めたい経営者・個人事業主にはあまりおすすめではありません。

もしマイルを貯めたいと考えているなら、年会費はかかるもののマイル還元率1%のANA法人カードやアメックスをオススメします。

とは言え、どこでカード決済しても還元率1%(キャッシュバックでも!)の法人カードは、かなり貴重です。

ショッピング保険で備品の損害が補償される!

このカードは1%という高い還元率に目が行きがちですが、ショッピング保険が付帯している点も地味ながら優秀です。

年会費無料のレギュラーカードでも年間100万円、ゴールドカードなら年間300万円のショッピング保険が付帯します。

年会費1万円+税のゴールドカードにショッピング保険が付帯しているのは特に珍しくありませんが、年会費無料のレギュラーカードにも付帯しているところが大きなポイント。

ショッピング保険というのは、このカードを使って購入した備品が90日以内に破損・盗難などの損害に遭ってしまったとき、カード会社が補償してくれるというもの。

ノートPCやスマホのような携帯できる電子機器やソフトウェアのようなデータは補償対象外ではあるものの、デスクトップPCや多くの備品が補償の対象です。

このカードはポイント還元率が高いことから、経費の大半を決済することになると思います。

そのため、ほとんどの事業で使う備品に、自動的に無料で保険が適用されることになるわけです。

法人設立・起業当初に有料の動産保険に加入する経営者・個人事業主は少ないはずなので、法人カードにショッピング保険が付帯するのはお得ですね。

なお、このカードのショッピング保険を以下のとおり表にまとめました。

| カードの種類 | 年間の補償金額 | 自己負担額 |

|---|---|---|

| レギュラー | 100万円 | 1万円 |

| ゴールド | 300万円 | 3,000円 |

保険金を受け取るときは1万円(レギュラーカード)か3,000円(ゴールドカード)は自己負担が必要ですが、高額な備品の損害でも補償されることを考えると、メリットは大きいですね。

ここまで説明したとおり、NTTファイナンスBizカードはキャッシュバックも含めて1%という高いポイント還元率が大きな特徴。

特にレギュラーカードは年会費完全無料なので大きな経費節減につながる上、ショッピング保険まで付帯しているところに大きな価値があります。

一方のゴールドカードは、年会費が1万1千円(税込)が原因でせっかくのポイント還元率が活かせないのがデメリットです。

ゴールドカードの年間300万円のショッピング保険も、別にこのカードでなくても多くの法人ゴールドカードに付帯します。このことからも、ゴールドカードは年会費1万1千円(税込)の価値があるとは言いづらいのが実際のところです。

出張で役立つ海外旅行サービスが一応は付帯

ここまで何度か説明しているように、このカードは法人設立・起業間もない経営者・個人事業主の方がポイントで経費節減できるのがメリット。

ただ、海外出張のための付帯サービスは微妙なので、このカードにはあまり期待しない方がいいでしょう。

海外出張のサービスは年会費無料のレギュラーカードだとないに等しいですし、ゴールドカードも年会費1万円のわりには際だった点が見当たりません。

一応紹介しておくと、このカードはレギュラー・ゴールドカードともに海外旅行保険が、そしてゴールドカードのみ空港ラウンジサービスが付帯します。

海外旅行保険(レギュラー・ゴールドともに自動付帯)

まず海外旅行保険。

このカードはレギュラー・ゴールドカードともに海外出張中の病気・ケガによる治療費や持ち物の紛失・盗難が補償される海外旅行保険が付帯しています。

なお、ゴールドとレギュラーで異なるのは補償金額。

レギュラーカードは年会費完全無料なのに海外旅行保険が付帯しているのは凄いことなのですが、実際の海外出張では役に立たない補償内容…。

年会費無料なのに海外旅行保険が自動付帯だという地味なメリットはありますが、結局は補償される金額が少なすぎて意味がありません。

自動付帯というのは、このカードを持っているだけで海外出張のときに自動的に海外旅行保険が適用されるサービスのこと。

年会費が低額な法人カードの海外旅行保険は、そのカードで出張経費を決済しないと海外旅行保険が適用されない(利用付帯)ことを考えると、レギュラーカードの海外旅行保険はある意味で充実しているとも言えます。

一方ゴールドカードになると補償金額は大幅にアップし、一応はこの1枚で海外出張に対応できるレベル。

ただ、ゴールドの海外旅行保険はこれまで説明したとおり、他の年会費1万円前後の法人カードとくらべるとやや補償金額が少ないのが欠点です。

以下の表が、このカードのくわしい海外旅行保険の補償金額になります。

| レギュラー | ゴールド | |

|---|---|---|

| 券面 |  |

|

| 適用条件 | 自動付帯 | |

| 死亡・後遺障害 | 最高2000万円 | 最高1億円 |

| 疾病・傷害 | 最高50万円 | 最高300万円 |

| 携行品損害 | なし | 最高50万円 |

| 賠償責任 | 最高2,000万円 | 最高5,000万円 |

| 救援者費用 | 最高200万円 | 最高400万円 |

レギュラーカードの海外旅行保険は、現地での病気・ケガによる治療費がたったの50万円しか補償されません。

海外旅行保険は一般的に最低でも200万円、できることなら300万円は必要と言われていることから、実際の海外出張ではまったく意味がない内容だと言えます。

一方のゴールドカードは病気・ケガによる治療費は300万円まで補償。

これだけを見るとこのカード1枚だけで海外出張に対応できる補償金額ではありますが、年会費1万円なのに海外旅行サービスがこの海外旅行保険と次で説明する空港ラウンジサービスだけなのは、ややコスパが悪い気がします。

空港ラウンジサービス(ゴールドのみ)

そして、ゴールドカードのみ空港ラウンジサービスが付帯します。

空港ラウンジサービスというのは、飛行機を使った海外・国内出張の待ち時間、空港に設置されている特別待合室(ラウンジ)を無料で利用できるサービス。

フリーWi-Fiが使えてソファーに座りながらノートPCで仕事ができるなど、飛行機の待ち時間を有意義に過ごすことができるのがメリットです。

飛行機に乗る前の時間に、ちょっとした仕事は片付けておきたいところですからね。

そのため、空港ラウンジサービスは飛行機を利用する機会が多い経営者・個人事業主に人気の法人カード付帯サービスです。

このカードのゴールドカードは、国内空港+ハワイ・ホノルルの空港ラウンジを無料で利用できます。ただ、多くの法人ゴールドカードに付帯しているものと同じレベルですね。

キャッシングは海外のみ。。。

あと、海外出張で活用できるサービスとして海外キャッシングが、レギュラー・ゴールドカードともに利用可能です。

海外キャッシングは、海外ATMで現地通貨を引き出せるサービス。

訪れる国によっては日本円を両替するよりも手数料が少ないため、海外出張が多い経営者・個人事業主なら海外キャッシングを活用しています。

ただ、ここまで説明したとおりこのカードはレギュラー・ゴールドともに海外出張のために持つカードとしてあまり適していません。

そのため、海外キャッシングが利用できてもあまり意味がありません…。

また、このカードは海外キャッシングだけは利用できるのに、なぜか国内キャッシングは利用できないという珍しいカードです。

国内キャッシングが利用できれば、いざのというときの資金繰りで借り入れをという活用方法もあるのですが、このカードだとそれは不可能なんです。

個人事業主はリボ払いやボーナス一括払いで資金繰りができる!

個人事業主向けのfor Ownersだけは1回払いだけでなく2回払いやリボ払い、ボーナス払いにも対応しているので、これらを活用しての資金繰りは可能です。

多くの法人カードは、個人事業主が持つことができるものも含めて支払い方法が1回払いのみということがほとんど。

そのことを思うと、リボ払いやボーナス払いで資金繰りをしたい個人事業主にとっては、このカードは価値が高いですね。

以上のように、NTTファイナンスBizカードは残念ながら海外出張のための付帯サービスは特に優れているわけではありません。

レギュラーカードだと実用性がない海外旅行保険が付帯するだけ。

ゴールドカードは海外旅行保険と空港ラウンジサービスを個別に見ると十分なサービス内容ではあります。

ただ、年会費1万1千円(税込)なのにこの2つの海外旅行サービスしか付帯しないのは、ほかの法人ゴールドカードとくらべると心許ない内容です。

そのため法人カードに海外旅行サービスを求めるなら、先ほども説明したとおり年会費無料のレギュラーカード+アメックス・ゴールド・ビジネスのような2枚持ちをオススメします。

NTTファイナンスBizカードまとめ

ここまで、NTTファイナンスBizカードのいいところ・悪いところを包み隠さず紹介しました。

このカードは、事業決済でできるだけ多くのポイントを貯め、大幅に経費節減したいという法人設立・起業間もない法人経営者・個人事業主にオススメです。

その効果を最大限に得るため、レギュラーカードが1番オススメ!

年会費が完全無料で、どこで決済しても1%がポイント還元される法人カードは、ほかにはありませんからね。

一方のゴールドカードは、ポイントによる経費節減と海外出張のサービス、どっちつかずの持つ価値が低いサービス内容になってしまっているのが残念なところ。

このカードを持つなら、年会費無料のレギュラーカードでポイントを貯めることだけに集中することをオススメします。

最後にカードのスペックを下の表にまとめました。

| レギュラーカード | ゴールドカード | |

|---|---|---|

| 券面 |  |

|

| 年会費 | 無料 | 11,000円(税込) |

| 追加カード年会費 | 無料 | 2,200円(税込) |

| ETC発行枚数 | 複数枚 | |

| ETC年会費 | 550円(税込)/枚 | 無料 |

| 限度額 | 審査により個別に決定 | |

| 国際ブランド |  | |

| 海外旅行保険 | 最高2,000万円 | 最高1億円 |

| 国内旅行保険 | 最高2,000万円 | 最高5,000万円 |

| ショッピング保険 | 年間100万円 | 年間300万円 |

| ポイントプログラム | 1,000円=10ポイント | |

| 支払い方法 | 1回払いのみ(法人向け) 1回払い・2回払い・リボ払い・分割払い・ボーナス一括払い(個人事業主向け「for Owners」) | |

※記事内容については当サイト独自調査の記事であり、 申込みの際は公式サイトの情報をご確認の上お申込ください。