三井住友ビジネスカードを徹底分析する

PR

三井住友カードのビジネス用クレジットカード。

日本国内での知名度が高くてステータス性もある三井住友カード。このカードは 法人向けのビジネス用カードです。 (個人事業主の方は三井住友法人カード for ownersという専用カードがあります。 )

とてもベーシックな作りでどんな企業にもメリットがあるように設計された、ポイント還元型のカードです。

| 三井住友ビジネスゴールドカード | 三井住友ビジネスカード | |

|---|---|---|

| 券面 |  |

|

| 年会費 | 11,000円(税込) | 1,375円(税込) |

| 追加カード年会費 | 2,200円(税込)/枚 | 440円(税込)/枚 |

| ETC発行枚数 | 発行枚数制限無し | |

| ETC年会費 | 550円(税込)(初年度無料・1年に1度でもETC利用があれば翌年無料) | |

| 限度額 | 原則20~300万円 | 原則20~150万円 |

| 国際ブランド |   |

|

| 公式サイト | ゴールドの申し込みページ | クラシック(一般)の申し込みページ |

もれなく最大4,600ポイントをプレゼント!(内訳は以下のとおり) ※2021年7月1日~

- 新規入会&入会後2ヵ月後末までにカード利用ででもれなく、ポイント(ワールドポイント)をプレゼント。ゴールドは最大4,600ポイント、クラシック(一般)は最大4,000ポイント。

※個人事業主の方は、三井住友カードの個人事業主専用カード「三井住友法人カード for owners」を選択してください。カード利用分の引き落としは個人事業者(屋号)名口座か、本人の個人名義口座に対応。

三井住友ビジネスカードはとてもベーシックな仕様のカードで、導入の目的がハッキリしています。法人口座からの直接引き落としによる経費支払いの一本化と、仮払い・精算・立替など経理業務の合理化です。

もちろんポイントプログラムも付いているので、利用額に応じた還元もあります。

必要のないサービスをつけず、シンプルに企業の業務効率化を目指した設計といえます。

【定番人気NO.1!】

当サイトでダントツの人気はアメリカン・エキスプレス・ビジネス・ゴールド。設立1年未満でも審査に通りやすいです。圧倒的なステータスに加えて、サービス内容も充実!ビジネスオーナーから人気の高いイチオシのカードです。

【特典1】初年度年会費/36,300円(税込)が無料

【特典2】入会初年度で200万円以上の利用で30,000ポイントをプレゼント

年会費はゴールド11,000円(税込)、一般1,375円(税込)

年会費は一般的な法人用クレジットカードと比べても標準といえます。

三井住友ビジネスゴールドカードは年会費11,000円(税込)。

追加カードは1枚に付き2,200円(税込)です。

三井住友ビジネスカード(一般カード)は年会費1,375円(税込)です。

追加カードはカード1枚に付き440円(税込)。

ETCカードの年会費は1枚に付き550円(税込)(初年度無料)となっています。

ただ、1年に1回でもETCを使えば、そのカードの翌年年会費は無料になります。社用車の台数をもとに、余分なETCカードを発行しなければ実質的には年会費無料と考えて良いと思います。

注意点は、翌年年会費が無料になるには、それぞれのETCカードで年1回以上利用しなければいけないということ。年1回以上利用したETCカードのみ翌年無料となります。

発行枚数にも制限は無く、1枚のビジネスカードに対して複数のETCカードを発行することができます。

ポイント還元型のカードだということ

三井住友ビジネスカードはポイント還元型です。

つまり、利用額応じてポイントが貯まり、貯まったポイントをギフト券などに交換できるというタイプです。

ポイントプログラムは三井住友カードの「ワールドプレゼントポイント」。

1,000円の利用ごとに1ポイント貯まり、200ポイントから交換可能です。有効期限は2年間。

三井住友ビジネスカードの場合、ボーナスポイントが用意されていて、獲得累計ポイント1,000P以上になったときゴールドカードは300ポイント、一般カードは100ポイントのボーナスがプレゼントされます。ボーナスポイントの付加はゴールドカードが優遇されていますね。

(毎年2月~翌年1月の間に1,000ポイント以上獲得したタイミングでボーナスポイントが付加)

ポイントUPモール

ポイント還元型カードでは注目すべき獲得ポイントが倍増する提携モール。

三井住友カードにもちゃんと用意されていて名称を「ポイントUPモール」と言います。(そのまんまの名称ですね(笑))

ポイントUPモールを経由して商品を購入すると、提携先ショップに応じてポイントを2倍~20倍獲得することができます。

使えるお店がちゃんと揃ってますよ。

定番の楽天市場(ポイント2倍)、Yahoo!ショッピング(ポイント3倍)、Amazon(ポイント2倍)。その他にも、ホテル・旅館予約の「一休」(ポイント2倍)、ANA SKY WEB TOUR、ANA SKY WEBエコ割などもラインナップされています。

これだけお店が揃っていれば、まず間違い無くなんでも購入できます。

特に定番の楽天市場、Yahoo!ショッピングは利用価値が高いと思います。

ポイントUPモールに一度ログインして、これらのお店でショッピングするだけでポイントが2倍(最大20倍)貯まるので上手く利用するとポイントはドンドン貯まります。

電子マネーへのチャージは?

| チャージ可否 | ポイント付加 | |

|---|---|---|

| モバイルSuica | ○ | × |

| Edy | ○ | × |

| SMART ICOCA | ○ | × |

| WAON | ○ | × |

| PASMO | × | × |

最近のクレジットカードでは全般的に言えるのですが、電子マネーへのチャージはポイント付加の対象外になります。

ただ、EdyやモバイルSuica、ICOCA、WAONへのチャージは可能。

ここについてはポイントは貯まらないけど、現金精算の手間が省けるから良しとするという判断で良いと思います。

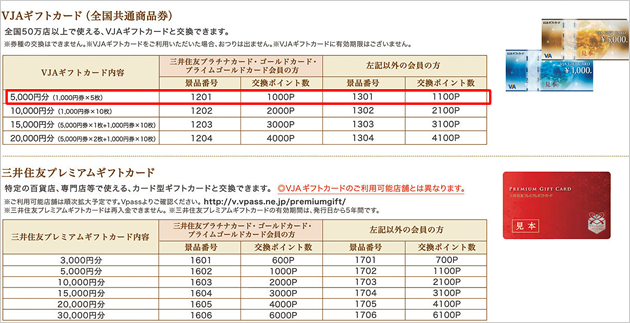

ポイントの交換は?

ポイントの交換先としてまっ先に候補に挙がる「ギフト券」は以下のポイント数で交換できます。

- 三井住友ビジネスゴールドカード : 1,000ポイント → ギフト券5,000円分

- 三井住友ビジネスカード : 1,100ポイント → ギフト券5,000円分

ギフト券など金券への交換も、ゴールドカードは優遇されています。

尚、このカード、法人カードによくあるパターンで、ポイント移行コースには非対応です。

マイルやDocomoポイント、AUポイント、楽天スーパーポイントなどに移行する事ができませんのでご注意を。

VISAだからどこでも使える。実はMasterCardも選べる

三井住友カードといえば「VISA」というくらい、VISAブランドでの知名度は圧倒的な訳ですが、VISAって使い勝手メチャクチャ良いんですよ。

日本国内でVISA、JCB、MasterCardが使えない店ってほぼ皆無でしょう。海外に目を向けると、VISA、MasterCardが圧倒的有利。JCBだと使えないところ結構あります。

海外出張がある方にとって一番安心できるのはVISAかMasterCardですよね。

管理人の会社ではアメックス・ビジネス・ゴールドをメインカードに使っているのですが、海外出張の時はこれだけだと少し不安なので個人用のVISAカードを必ず持っていくようにしています。

このカードの国際ブランドはVISAかMasterCardのどちらかを選択(ホントは両方持つことも可能)できるので、どちらを選んでも安心です。

意外かもしれませんが、実はMasterCardも選べるのですよね。

旅行傷害保険は最高5,000万円

付帯する旅行傷害保険についてみてみます。

ゴールドカードと一般カードで補償内容が違います。

ゴールドカードの場合

海外旅行傷害保険は最高5,000万円となっていますが、正確には自動付帯だと最高1,000万円、利用付帯だと最高5,000万円になります。つまり自動付帯と利用付帯で補償額の上限が異なるんです。

海外に出かける際、旅費の一部をこのカードで支払った場合(空港までの公共交通機関の利用だけでもOK)、この時は「利用付帯」になります。利用付帯の場合、最高補償額が5,000万円です。

旅費の一部にこのカードを使わなかった場合、つまり自動付帯の場合だと最高補償額は1,000万円。

国内旅行保険についても最高補償額の付帯条件はまったく同じです。

一般カードの場合

一般カードにも補償が付いています。

海外旅行傷害保険は最高2,000万円(利用付帯)になります。

国内旅行保険は付きません。

ショッピング保険(お買物安心保険)

このカードを使って購入した商品の破損や盗難による損害を補償するもので購入日の翌日から200日間補償してくれます。

ゴールドカードの場合、年間300万円まで、国内・海外を問わず対象。

一般カードの場合、年間100万円まで、海外で購入した物だけ対象。

両カード共に自己負担額は1事故につき3,000円です。

審査基準について

三井住友ビジネスカードは比較的審査が厳しめと言われているカードです。

まぁ、確かにこのカードは名前といい、ロゴといいキッチリカッチリ感がありますよね。

知名度が高くてステータス性もある三井住友カード。

特にゴールドカードを持っていたら「しっかりした人」っぽく見えますよね。

このブランドイメージを維持するためにも、ポッと出の新人には持たせてもらえないカードなのかもしれません・・・が、

審査可否の正解はカード会社しかわかりません。

同じような条件でも審査をクリアする企業もあればそうでない企業もあります。

結局は欲しいと思ったら、落ちたらまた今度チャレンジすればいいや!くらいの気持ちで申し込んでみるしかありません。

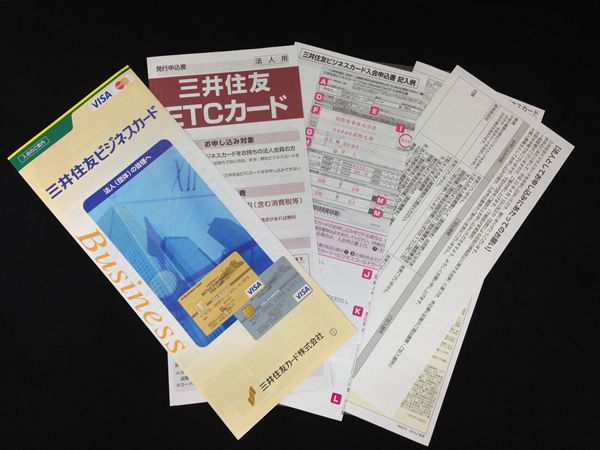

少し前まで、三井住友ビジネスカードは資料請求をして、手書きで書類に記入して郵送して・・・・という手順が必要だったのですが、今はネットで直接申し込みできるように改善されました。

ただし、、ネットの申込みページから入力した内容が印刷された申込書が後日郵送されてきて、それに捺印して返送するという手順はそのままです。格式あるキッチリしたカード会社らしく、申込み手順は他のカードと比べても“お堅め”です。

資料請求しないと申し込みできません! ←ネットから申込みできるようになりました!

申し込みについて一点注意があります。

このカードは、WEBからの申し込みに未対応です。

公式サイトから資料請求し、その資料についている申込書に記入して郵送する必要があります。

資料請求するとこんな資料が届くのですが、なかなか良い内容です。

無料で取り寄せできるので興味がある方は比較検討の材料としても使えるので請求してみてはいかがでしょうか?

最後にカードのスペックを下の表にまとめました。

| 三井住友ビジネスゴールドカード | 三井住友ビジネスカード | |

|---|---|---|

| 券面 |  |

|

| 年会費 | 11,000円(税込) | 1,375円(税込) |

| 追加カード年会費 | 2,200円(税込)/枚 | 440円(税込)/枚 |

| ETC発行枚数 | 発行枚数制限無し | |

| ETC年会費 | 550円(税込)(初年度無料・1年に1度でもETC利用があれば翌年無料) | |

| 限度額 | 原則20~300万円 | 原則20~150万円 |

| 国際ブランド |   |

|

| 海外旅行保険 | 最高5,000万円(利用付帯の場合) | 最高2,000万円(利用付帯の場合) |

| 国内旅行保険 | 最高5,000万円(利用付帯の場合) | - |

| ショッピング保険 | 最高300万円(国内・海外) | 最高100万円(海外のみ) |

| ポイントプログラム | ワールドプレゼントポイント | |

| 支払い方法 | 1回払い | |

| 支払い日 | 毎月15日締め、翌月10日支払い or 毎月月末締め、翌月26日支払い | |

| ゴールドカード特典 |

|

- |

| 公式サイト | ゴールドの申し込みページ | クラシック(一般)の申し込みページ |

※個人事業主専用カード「三井住友法人カード for owners」。カード利用分の引き落としは個人事業者(屋号)名口座か、本人の個人名義口座に対応。